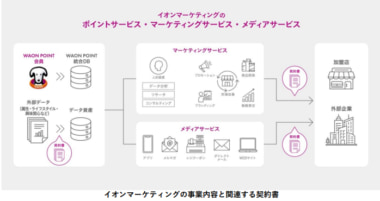

イオン/DXなど構造改革に投資、公募ハイブリッド社債発行

2020年11月05日 11:40 / 経営

イオンは11月5日、公募形式によるハイブリッド社債発行を決定し、関東財務局長に同社債の訂正発行登録書を提出したと発表した。

2006年9月29日に第1回・第2回私募ハイブリッド社債を発行し第6回まで実施、2013年3月29日にはハイブリッドローンにより幅広い金融機関からの調達を行うなど、財務戦略の柔軟性を考慮した資金調達を実施してきた。

今回、デジタルトランスフォーメーションを基軸としたグループの構造改革、変革を通じた長期的な成長戦略を支えるため、財務健全性と資本効率向上の両立に資する資金調達手段として、2020年10月26日に公表済みの主要取引金融機関を貸付人とする第2回ハイブリッドローンによる調達に続き、同社債の発行を決定した。

これらのハイブリッドファイナンスにより、調達年限の長期化を図りながら有利子負債削減を進め、財務基盤強化を通じた持続的成長を目指す。

同社債は、資本と負債の中間的な性質を持ち、負債であることから株式の希薄化は発生しない。一方、利息の任意繰延、超長期の償還期限、清算手続き、倒産手続きにおける劣後性など、資本に類似した性質、特長を有している。

このため、同社では格付機関(格付投資情報センター、S&Pグローバル・レーティング・ジャパン)より資金調達額の50%に対して資本性の認定を受けることを見込んでいる。

みずほ証券、SMBC日興証券、大和証券、野村證券を共同主幹事として起用し、需要状況、市場環境を総合的に勘案した上で、発行金額、利率などの条件を決定する予定だ。

流通ニュースでは小売・流通業界に特化した

B2B専門のニュースを平日毎朝メール配信しています。